CRA 的巨額稅單 別以為這事跟你無關

吃喝玩樂

2019-05-30

【CRA 的巨額稅單 別以為這事跟你無關】

時值稅季,想必大家最近已經為每年的稅務申報工作花費了很多時間和精力。每年稅季大家的心態,就是幾家歡喜幾家愁。有些朋友開心地拿到了 CRA 退稅,而有些朋友卻為再補交幾千塊的稅款而悶悶不樂。

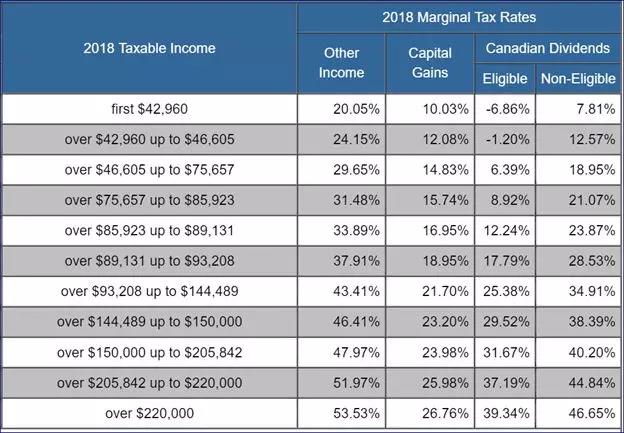

小編今天將簡潔明了地聊聊這個稅務話題。大家都知道加拿大的稅制是累進制,是按稅階計算的。收入越高,您的邊際稅率 MTR(邊際稅率)越高,你要上稅的比例也就越高。

通常大多數普通家庭,個人收入大概在 5 萬〜 10 萬,稅階也就在 24% ~ 38% 這個範圍,可能這輩子都沒有機會觸及 22 萬以上收入的最高稅階 - 53.53%。

可是,專家警示,檢視你的資產如果配置不好,終有一年你將觸及 53.53% 的稅階,這一年就是「離世」的那一年。

加拿大稅法規定,一個人離世,所有的資產將按照死亡當天(Deemed Disposition)的市場價(Fair Market Value)賣掉,盈利按當年收納繳個人所得稅。這張稅單又被稱作「死亡稅單」,通常是我們一生中最高額度的一張稅單。百萬巨額稅單不是天方夜譚。

加拿大沒有遺產稅,可是有遺產認證費。人去世後,除去有指定受益人以外的資產都將進入到加拿大的遺產程序。安省的遺產認證費,5 萬以下收取 0.5%,5 萬以上收取 1.5%。處理遺產還要涉及律師、會計師、遺囑執行人的費用。這些收費分別按資產總值 2〜5% 不等。這個環節,會令我們的遺產至少縮水 8% 〜10%。

▸舉例:

王先生夫婦今年 50 歲,兩個孩子已經讀大學。總算可以抖抖,盤算盤算安排兩人的退休生活。自住物業 60 萬,房貸還清。投資物業三個,市值共 80 萬,還有 30 萬房貸。RRSP、TFSA 賬戶共有 20 萬。大約計算,這些積蓄,投資物業收租,加上美洲國家組織,CPP,兩口應該退休無憂了。

夫婦兩人打算找個律師立遺囑,百年後將幾套物業留給兩個孩子。原本挺美滿的規劃,諮詢了他們的理財顧問後,發現這個「死亡稅單」是他們完全沒有考慮的問題。

假設 40 年後他們百年歸老,四個物業市值將近 1440 萬(按物業每年 6% 增值計算),遺產認證環節用了 144 萬。而三個投資物業因逝去當年需按當年市值賣出來計算增值稅,「死亡稅單」將高達 397 萬。

(免責聲明:所有演示中的數據都是基於案例中的家庭情況及稅務問題,投資回報及相應的規劃方案,都是基於現有的回報假設演示中的數據是過去的歷史真實的反映,但不代表未來也會同樣的發生;每個家庭的財務狀況不同,年齡不同,財務目標不同,整體設計方案也會不同,最終的結果也會不同具體的問題和規劃方案,請諮詢你的理財顧問)

專家呼籲:儘早檢視你的資產配置,學習了解相關法規政策,與你的理財規劃師一起未雨綢繆避免為後代留下的不是百萬資產,而是百萬的稅單。

延伸閱讀

會員註冊

會員註冊